Recomendação:

Para a leitura deste Post, recomendo fortemente a leitura prévia do Post de introdução, onde uma explicação básica sobre o tema é dada e também um guia dos Posts relacionados na ordem em que devem ser lidos para melhor compreensão.

Resumo do Post:

Neste Post será abordada a ilusão da independência. Na física quântica não se pode falar de independência. Nem no âmbito do Experimento x Experimentador, nem no âmbito dos Resultados esperados x Comportamento real.

Neste ponto a economia apresenta uma notável semelhança com a física (assim como muitas outras ciências). Os pontos onde esta semelhança pode ser percebida serão detalhadamente discutidos nos textos abaixo.

Basicamente, as tentativas de fazer um experimento independente, consistem em isolar os elementos do experimento e aplicar a eles fórmulas muito bem definidas e com variáveis que dependam apenas das características presentes no próprio experimento.

Esta tentativa, tanto na física moderna quanto na economia, demonstrou-se totalmente falha.

Only to the braves:

A influência da reflexividade:

Neste aspecto o princípio da incerteza novamente se faz presente. A forma utilizada para obter medições influencia diretamente no que será obtido, ou seja, o observador tem papel fundamental no estudo do “objeto” observado. Não existe hoje, na física quântica, uma forma de esperar, sentado e confortavelmente acomodado, que um experimento científico ocorra para, ao final, ir coletar os resultados.

Além disso, para pavor e arrepio na espinha de muitos cientistas tradicionais, há quem afirme que a consciência humana afeta de maneira conclusiva o experimento que está em execução. Muitos cientistas, como, por exemplo, Henry Stapp, PhD em física das partículas pela universidade da Califórnia, Berkeley, sob supervisão de Emilio Gino Segrè, premiado com o Nobel da física por sua descoberta dar sub-partículas denominadas antiprótons, afirmam que consciência e física quântica têm uma relação muito próxima e, em verdade, talvez a física quântica possa explicar como a consciência funciona e a consciência possa trazer à tona características ainda desconhecidas da física quântica.

O tema dos experimentos necessários já foi abordado “por tabela” nos Posts anteriores, e os detalhes mais técnicos podem ser facilmente encontrados nos Posts apresentados até o momento (principalmente com a ajuda dos links espalhados pelos textos), mas o importante é notar que nada acontece na natureza sem a interferência humana, e nada que a humanidade é capaz de fazer acontece sem interferência da natureza (natureza denotando o comportamento fundamental das coisas, e não o caráter “ecológico” da palavra).

Mas porque esta influência mútua é tão importante na economia?

É simples. Porque a idéia de que alguém (mesmo um economista) pode estudar a economia como se estivesse “de fora” da “experiência” é totalmente ilusória. A expectativa e, principalmente, as ações daqueles que estudam a economia, mudam substancialmente o rumo do que se está estudando.

A forma como o economista (ou qualquer um que se interesse pela área) aborda um contexto muda o resultado que ele obtém, e o resultado que ele obtém muda sua forma de pensar e de agir, e sua ação, por sua vez, muda as características do experimento. Isto é o que afirma George Soros, em sua teoria da reflexividade, mas é interessante notar o quanto isso se aplicaria perfeitamente às experiências da física quântica.

As leis imutáveis:

A física quântica, ao contrário da Newtoniana, não possui um conjunto básico de fórmulas elementares que, com base em dados iniciais, determinem, com exatidão, qual será o resultado final. Este tema também já foi, acredito eu, suficientemente abordado nos Posts anteriores. Mas para este momento, o que precisamos enfatizar é que, na física quântica, o que define os acontecimentos são as interações e toda a rede de entrelaçamentos que elas formam.

E por que esta tendência a adotar “leis” de comportamento influenciaria na economia?

Bom, porque esta “mania” de fragmentar os contextos e aplicar, a cada fragmento, leis imutáveis, eternas e gerais é, pois, claramente uma herança Newtoniana deixada como legado para todo o pensamento humano (sobretudo o ocidental).

Acho interessante aprofundarmos mais esta questão das “fórmulas” aplicadas à economia para entendermos o interessante rumo ao qual elas nos levaram (a todos nós).

No mercado de ações, pregava-se que, basicamente, os valores das ações sempre oscilariam, mas no final das contas o resultado final seria positivo em relação ao inicial.

Foram elaboradas complexas teorias e diversas análises foram coletadas para dar suporte a esta tese.

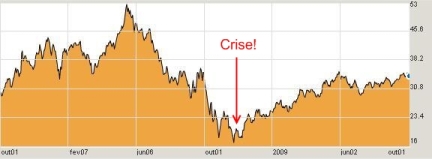

O valor das ações de uma empresa pode subir ou descer, seguindo ondulatoriamente sobre um eixo temporal, formando gráficos semelhantes ao apresentado abaixo (que é um gráfico do valor das ações da Petrobrás de outubro de 2007 até outubro deste ano).

Os maiores preços alcançados num estipulado período de tempo são chamados de “Topos” e os menores de “Fundos”. Estes valores influenciam o mercado pois são importantes referências de como o mercado reagiu a eles no passado. Explicando um pouco mais detalhadamente, quando as ações chegam a um valor muito alto tendem a não conseguir ultrapassá-lo, pois o “papel” se supervalorizou (tomando como base os valores passados), diz-se que atingiu um ponto de resistência, há mais pessoas vendendo (livrando-se) papéis do que pessoas comprando (querendo para si); de forma semelhante, ao baixar muito seu valor a ação chega a um ponto onde a empresa está sub-valorizada no mercado de ações (também de acordo com análises passadas), diz-se então que foi atingido um ponto de suporte, onde mais pessoas estão comprando papéis do que vendendo. Esta oscilação vai então se sucedendo ondulação após ondulação, formando diversos padrões estudados e catalogados para re-aplicação em situações futuras, predefinindo-se que os padrões uma vez observados irão sempre se repetir. Para citar alguns exemplos de padrões já catalogados (e exibidos abaixo) temos o “ombro-cabeça-ombro”, o “topo duplo”, os “triângulos” de alta e baixa etc.

Associados a estes padrões, temos a aplicação de fórmulas complexas, como a formadora da seqüência de Fibonacci, que pode ser aplicada para, supostamente, predizer a tendência dos valores de determinada ação para o futuro.

Este determinismo ilusório levou à crença de que as ações sempre seguiriam sua tendência e que, apesar das oscilações, o valor médio sempre subiria, o resultado a longo (ou até mesmo médio) prazo seria garantidamente positivo.

Oras! Sendo que o lucro é garantido e, supostamente, mais alto que as aplicações ditas seguras, porque alguém preferiria a boa e velha “conta-poupança”? E mais (e ainda pior), se os juros das dívidas são sempre menores que os juros dos rendimentos (ainda que apenas se considerarmos, no mínimo, o médio prazo), por que alguém deixaria de aproveitar a oportunidade de entrar nesse “negócio da China”? (Lembrando que este cenário ocorreu nos EUA, e não aqui no Brasil, felizmente).

Bom, mais uma vez reforçando, a idéia aqui não é provar que as teorias estão erradas ou que não são aplicáveis. A idéia é conscientizar de que as análises e cálculos são aproximações, e aproximações que dependem de variáveis que vão muito além de nossas percepções, seguindo todas as restrições já mencionadas até aqui.

Mas, para resumir, o que ocorreu é que a crença na alta garantida fez com que todos apostassem todas as fichas neste negócio. Quando a situação se inverteu e ninguém tinha mais fichas para jogar, o resultado foi o único possível: “GAME OVER”.

4 comentários:

Esse conceito de "isolar os elementos do experimento e aplicar a eles fórmulas muito bem definidas e com variáveis que dependam apenas das características presentes no próprio experimento" é um princípio conhecido como "Navalha de Occam" que se tornou a base do Método Científico e também do tão falado Reducionismo.

Mas pelo que pude perceber na situação que você descreveu, o gravíssimo erro na questão da economia foi muito além de adotar a Navalha de Occam, o Método Científico ou o Reducionismo. Simplesmente transformaram uma "conjectura" numa "lei".

Na Matemática e consequentemente na Física, existem duas coisas distintas: conjectura e lei. Conjectura é uma suposição matemática, algo que acredita-se ser verdadeiro mas ainda não foi provado ou rejeitado, justamente o que a diferencia de uma Lei. Algumas conjecturas levaram décadas para serem provadas e se tornarem lei, e nesse período de transição todos ficavam cientes de que a conjectura poderia ser usada apenas como uma tendência e não como uma ferramenta altamente confiável.

O que aconteceu foi que uma simples tendência obtida a partir de observações do passado foi utilizada de fato como uma "lei". Era óbvio que cedo ou tarde isso iria dar errado.

A simples possibilidade de a consciência humana poder afetar de maneira conclusiva um experimento, pode tender mais ao sobrenatural do que ao científico. Mas nem por isso deixa de ser interessante, e acho que mereceria um futuro post.

Rodrigo Letang

Mais um ótimo Comment! E muito elucidativo!

Fui no wikipedia dar uma rápida olhada no termo "navalha de Occam", tem uma citação muito boa de Antoine de Saint-Exupèry: "A perfeição não é alcançada quando já não há mais nada pra adicionar, mas quando já não há mais nada que se possa retirar". No contexto do reducionismo não é uma boa frase (rs), mas acho que vai render um novo Post futuramente.

E por falar em Post futuro, não entendi muito bem qual o tema que você sugeriu para um próximo Post.

Quanto à crise, creio que essa "transformação da conjectura em lei" foi sim um grande catalisador da crise. Mas por si só não explicaria toda a crise em todos os setores e todos os países. Por isso tentei falar da crise envolvendo todos esses aspectos citados até agora.

À longo prazo, espera-se que o desempenho da bolsa de valores como um todo suba (entendo que foi isso que quis dizer em "Os valores das ações sempre oscilariam, mas no final das contas o resultado final seria positivo em relação ao inicial.") por não ser rentável aos negócios das empresas de capital aberto em bolsa manter posições negativas por muito tempo.

No Brasil, segundo a INSTRUÇÃO CVM (Comissão de Valores Mobiliários) Nº 297, de 18 de dezembro de 1998, Art. 8º, 'A bolsa de valores e a entidade do mercado de balcão organizado devem promover a suspensão das negociações de valores mobiliários, quando informadas da existência de requerimento de falência ou concordata que demonstre indícios de insolvência da companhia emissora.'. Isso incentiva que o desempenho da bolsa seja positivo ao longo do tempo.

>Oras! Sendo que o lucro é garantido e, supostamente, mais alto que as aplicações ditas seguras, porque alguém preferiria a boa e velha “conta-poupança”? E mais (e ainda pior), se os juros das dívidas são sempre menores que os juros dos rendimentos (ainda que apenas se considerarmos, no mínimo, o médio prazo), por que alguém deixaria de aproveitar a oportunidade de entrar nesse “negócio da China”?

Em relação a esse questionamento, observo que o lucro 'é garantido' em um âmbito geral, e não pontual à um título ou ação, ou seja, é necessário que, caso o investimento não seja feito em fundo de ações, o investidor compreenda as regras de mercado e possua metologia de aplicação e carteira de ações consistentes. Não são todos que conseguem suportar as instabilidades de mercado (crises financeiras, alta/queda de cotações) e tem o capital suficiente para investir em ações.

Entre as razões para escolha da poupança, no Brasil, tem-se os juros estabelecidos por lei, isto é, haverá lucro independente das instabilidades do mercado. Para as ações, apesar de ter-se supostamente maior retorno do investimento, os ganhos não são garantidos (levando em conta títulos de apenas um emissor) e o prazo para realização do lucro é incerto. Assim, pessoas sem conhecimento necessário para investir em ações se afastam desse tipo de aplicação e migram para as de menor risco como a poupança.

>o que ocorreu é que a crença na alta garantida fez com que todos apostassem todas as fichas neste negócio.

A crise no mercado imobiliário derrubou as bolsas de valores devido a formação de bolha especulativa e, com o estouro, queda dos grandes investidores e perda de liquidez (saída dos traders, investidores de curto prazo). A globalização e atrelamento da economias influiu no mercado como um todo e ele foi derrubado por causa de operações mal estruturadas de algumas grandes investidores e instituições.

Em parte, a 'crença de alta garantida' fomenta a criação de bolhas especulativas. No entanto, não acredito que foi a grande entrada de capital e investidores nas bolsas que causou o estouro. Penso que o fator que mais influenciou para a conjuntura negativa dos mercados iniciada pela crise das hipotecas subprime tenha sido falta de regulamentação americana.

A minha sugestão foi para num futuro post se estender um pouco mais sobre o que você escreveu aqui:

"Além disso, para pavor e arrepio na espinha de muitos cientistas tradicionais, há quem afirme que a consciência humana afeta de maneira conclusiva o experimento que está em execução."

Já tinha ouvido falar algo a respeito, sobre a possibilidade da consciência humana interferir em geradores de eventos aleatórios, tendenciando os resultados.

Como eu havia dito antes, essa possibilidade tende mais ao sobrenatural do que ao científico, mas nem por isso deixa de ser interessante.

Rodrigo Letang

Postar um comentário